por Dean Baker*

Venta de armas a Taiwán, recepción del Dalai Lama en la Casa Blanca, posibles sanciones internacionales contra Irán… A estos conflictos entre China y Estados Unidos se agrega el del tipo de cambio. El presidente Barack Obama acusa a Pekín de subvalorar su moneda para incentivar sus exportaciones. Pero China es también un socio extraordinario, que financia los déficits estadounidenses. Rivales geopolíticos, las dos potencias están ligadas por la moneda. ¿Qué pasaría si dejara de ser así?

Desde hace un año, en Estados Unidos los ánimos se exacerban ante la idea de que China, descontenta con la política exterior del presidente Barack Obama, decida, a modo de represalia, dejar de comprar bonos del Tesoro estadounidense. Según las oscuras profecías de numerosos analistas, semejante medida provocaría un apocalipsis financiero que pondría de rodillas la economía estadounidense (1).

La amenaza china constituye un argumento fácil para que la Casa Blanca aplique una mayor ortodoxia en materia fiscal y monetaria. Permite incitar a la administración Obama a renunciar a sus intentos de lograr que Pekín revalúe el yuan con respecto al dólar. También resulta útil para reclamar recortes en los programas de ayuda a los más carenciados, a la cabeza de los cuales se encuentra el proyecto de reforma del sistema jubilatorio. A partir del momento en que China no “recicle” una parte de sus gigantescos excedentes comerciales para absorber la deuda de Estados Unidos, ¿acaso el sentido común no llevaría a cubrir el déficit presupuestario por todos los medios disponibles?

El fantasma de una represalia china ocupa hoy un lugar central en el debate político estadounidense, del mismo modo que el peligro de un cataclismo nuclear en tiempos de la Guerra Fría. En ambos casos, se lo utiliza para imponer las posiciones políticas más conservadoras.

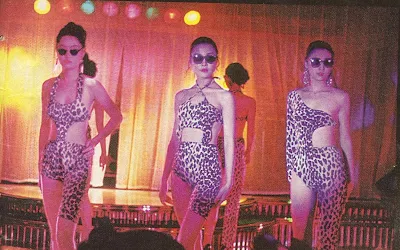

Dos fotos que muestran elocuentemente las dos Chinas : Una socialista, otra capitalista (hoy, ya en su fase imperialista); la primera imagen muestra una manifestación contra la línea capitalista encabezada por Teng Xiaoping (en 1976); la segunda imagen muestra la degradación de la mujer propugnada por él mismo, a nivel de mercancía, de simple objeto sexual (en un Top Ten Club de Shanghai en 1995), el mismo Teng cuya frase favorita fuera: "no importa que el gato sea negro o blanco con tal de que cace ratones"

La Reserva Federal de Estados Unidos y el Banco Central chino son los actores claves de la economía estadounidense. Ambos desempeñan más o menos el mismo papel: obtener parte de sus inmensas reservas de liquidez en los circuitos económicos adquiriendo activos a largo o a corto plazo. La Reserva Federal suele intervenir en los mercados a corto plazo. Desde las crisis de las subprimes, cambió sin embargo de actitud abriendo las puertas del crédito e invirtiendo en los mercados a largo plazo. Esta reorientación se tradujo en una adquisición masiva de bonos del Tesoro y títulos hipotecarios.

Por su parte, el Banco Central chino inyectó también enormes flujos de liquidez en el sistema, apoderándose de los activos tanto a largo como a corto plazo. En momentos en que la crisis hacía explotar el déficit presupuestario estadounidense, se mostró particularmente ávido de bonos del Tesoro negociables a diez años emitidos por Estados Unidos (2).

Supongamos ahora que el Banco Central chino dejara repentinamente de invertir en la deuda estadounidense, ya sea para castigar a la administración Obama o por cualquier otra razón. Según manifiestan a viva voz los medios de comunicación, esto inevitablemente haría que las tasas de interés en Estados Unidos se dispararan, lo que acabaría con cualquier esperanza de reactivación económica. Ahora bien, este espantoso escenario omite sin embargo un pequeño detalle: corresponde a la Reserva Federal reemplazar a su homólogo chino comprando los títulos vacantes.

Frente a esto, los especialistas invitados a debatir suelen objetar que una mayor intervención de la “Fed” provocaría una inflación galopante, el retorno a la “máquina de hacer billetes”. Semejante preocupación carece de fundamento. La salud de la economía estadounidense depende del volumen de liquidez disponible, no de su origen. Poco importa que sea la Reserva Federal o el Banco Central chino el que regule el grifo, mientras éste se mantenga abierto. Cuando China adquiere bonos del Tesoro, mantiene las tasas de interés estadounidenses a un nivel bajo, sin por ello provocar inflación. No existe pues ninguna razón para temer una espiral inflacionaria en caso de que la “Fed” paliara la deserción de su homólogo chino.

Los profetas de la “amenaza china” aseguran que Pekín seguirá comprando activos en dólares a corto plazo para que su moneda mantenga una cotización razonable. Uno se ve tentado a responderles: ¿y entonces? En caso de que su previsión se concretara, se asistiría simplemente a una inversión de tareas: el Banco Central chino tendría más depósitos a corto plazo y menos obligaciones a largo plazo, mientras que la Reserva Federal avanzaría en el sentido inverso.

Pero nada indica que China actuará de esa manera. Podría también reducir sus adquisiciones de activos en dólares. Hasta ahora, las compras de bonos del Tesoro le permitían mantener a un nivel artificialmente bajo la cotización del yuan. Si Pekín dejara de comprar bonos del Tesoro y activos en dólares gracias a las montañas de divisas acumuladas por su excedente comercial, esto tendría como consecuencia inmediata una suba de la cotización del yuan respecto del dólar.

Mapa publicado por la revista norteamericana Newsweek en marzo de 1997, como parte de una reportaje apologético de la política de restauración capitalista de Ten Xiaoping, a partir del golpe de Estado que diera en 1978, mostrando el poderío y las falencias de China respecto a la superpotencia hegemónica única del momento: EEUU.

En suma, la “amenaza china” no significa otra cosa que una posible revaluación del yuan. Ahora bien, eso es precisamente lo que Estados Unidos reclama desde hace varios años. Tanto bajo la presidencia de Obama como de la de su predecesor George W. Bush, la administración estadounidense nunca dejó de exhortar a Pekín a una revaluación de su moneda. Consultado al respecto el 13 de marzo pasado, el Primer Ministro chino Wen Jiabao reaccionaba con enojo: “Puedo entender el deseo de algunos países de aumentar sus exportaciones, pero lo que no entiendo es que se presione a los demás para que aprecien su moneda. Desde mi punto de vista, se trata de proteccionismo” (3). ¿Cuál sería entonces la “amenaza” si Pekín respondiera finalmente a los deseos de Washington?

Un yuan más caro tendría desde luego un efecto inflacionario en Estados Unidos, pero es un problema menor previsto desde hace tiempo. La política del yuan débil constituye un medio para China de subsidiar sus exportaciones en el mercado estadounidense, e incluso en el mercado mundial, ya que esta estrategia monetaria incumbe a todas las divisas, no sólo al dólar. Que Pekín abandone los bonos del Tesoro y permita que su moneda se revalorice, acabaría de una vez con su sistema de subsidios a la exportación.

En esta hipótesis, los productos chinos vendidos a Estados Unidos serían más caros, al igual que la mercadería exportada por los países cuya moneda está ligada al yuan. Ciertamente, este encarecimiento causaría inflación, pero en proporciones que de ninguna manera devastarían la economía del país. Productos chinos más onerosos permitirían incluso a Estados Unidos reequilibrar una balanza comercial cuyo déficit es cada vez menos tolerable.

Las importaciones provenientes de China y de países que alinearon su moneda con el yuan representan menos del 4% del Producto Interno Bruto (PIB) estadounidense. Un aumento del 30% de estos productos se traduciría en una tasa de inflación del 1,2%. Lo que no es insignificante, pero se aleja bastante de la hiperinflación a la zimbabwense (4) que mencionan algunos comentaristas provocando escalofríos. A modo de comparación, la escalada del precio del petróleo, que aumentó de 70 dólares el barril en 2008 a 150 dólares en menos de un año, le costó a Estados Unidos el 2% del PIB. Sin embargo, aun cuando el precio del combustible hubiera traspasado el techo, nadie o casi nadie pensó en preocuparse por un riesgo de hiperinflación.

Productos chinos más caros tornarían la industria estadounidense más competitiva en muchos sectores, favorecerían la relocalización de empleos y conducirían a una reducción sensible de las importaciones, si no en volumen al menos en participación en el mercado. Se asistiría entonces a un saludable reequilibrio de la balanza comercial, al compensar ampliamente el crecimiento generado por la suba de las exportaciones estadounidenses los efectos negativos de un aumento de las tasas de interés.

No existen pues demasiadas razones para alarmarse ante la idea de que China boicotee los bonos del Tesoro estadounidense, sino todo lo contrario. Tales represalias podrían incluso favorecer a su víctima elegida, Estados Unidos… ♦

REFERENCIAS

(1) Con 889.000 millones de dólares en enero de 2010, China es el primer acreedor de la deuda federal de Estados Unidos. Le sigue Japón (765.000 millones de dólares).

(2) Martine Bulard, “El poder mundial se desplaza”, Le Monde diplomatique, edición Cono Sur, Buenos Aires, noviembre de 2008.

(3) Conferencia de prensa al cierre de la sesión anual del Parlamento.

(4) ¡231 millones % en 2008!

Artículo publicado en la edición peruana de Le Monde Diplomatique:

http://www.eldiplo.com.pe/si-china-deja-de-comprar-deuda-estadounidense%E2%80%A6

NOTA: Sólo la primera foto es parte de la publicación original, las otras 3 con sus respectivos comentarios son de responsabilidad del autor del blog.